в случае роста процентной ставки

При этом в случае роста процентной ставки оценка облигации понижается, но реинвестирование полученного купонного дохода происходит под более высокую ставку.

С другой стороны, при понижении рыночной процентной ставки возникает обратная ситуация. При этом возникает задача сравнения различных облигаций с точки зрения их чувствительности к изменению уровня процентной ставки. Для решения этой задачи рассчитывается показатель средней продолжительности жизни облигации (дюрации).

Показатель средней продолжительности жизни облигации широко

распространен в настоящее время. Он рассчитывается следующим образом:

Данный показатель взвешивает каждый период времени по той доле, которую имеет настоящая стоимость каждого купонного платежа в рыночной цене облигации.

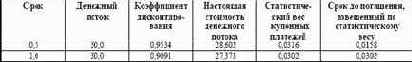

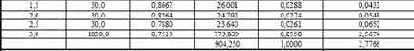

Пример. Необходимо рассчитать показатель дюрации для облигации номинальной стоимостью !000 рублей с купоном 6% с выплатой 1 раз в полгода, со сроком до погашения 3 года . если среднее рыночное значение ставки составляет 10 %.

В задаче в качестве базовых условий определена среднерыночная ставка, следовательно, возможно определить теоретическую или расчетную стоимость облигации. Представим результаты расчетов в таблице 12.

Таблице 12